2024-09-19

加密熊市是香港发展虚拟资产的试金石?

撰文:MetaPost

根据一份最新提交的破产申请,陷入困境的加密货币交易所 FTX 可能有超过 100 万的债权人,这场被誉为「加密圈雷曼兄弟倒闭」的灾难对市场产生了巨大负面影响。

在其巅峰时期,该平台被投资者估值 320 亿美元,拥有超过 100 万用户。该公司的失败给整个行业带来了寒蝉效应,投资者纷纷抛售头寸,并将资金撤出交易所。

FTX 的倒下暴露了加密行业的弱点,伴随着越来越多国家和地区加强对加密货币的监管,更多的裸泳者浮出水面。

但也有观点认为,那些幸存下来或从中脱颖而出的企业很可能在新的土壤中成为行业巨头。在业界看来,这个新的土壤很可能就是中国香港。

香港地区金融体系庞大,贯通东西方,金融服务占香港生产总值近二成。香港地区曾被誉为「流量之地」:每天有巨量的资金流、人流和信息流往来,全世界主要金融机构区域总部在此聚集,金融生态完整,是金融科技的天然试验场。

近年来由于新冠疫情影响,香港地区流失大量金融优势,对香港国际金融中心的地位造成了巨大冲击。而在加密货币领域,香港一直是监管方面最领先的地区之一,近期出台的一系列利好措施,也向全球展示了其成为国际虚拟资产中心的「野心」。

一些批评人士认为香港地区的支持政策出台得太晚,但如果香港想成为国际虚拟资产中心,相比于牛市,在混乱的熊市中更能充分验证自己的实力,这场风暴是对香港监管机构一次很好的压力测试,在此基础上可以建立一个可持续和有弹性的国际虚拟资产中心。

早已布局的香港

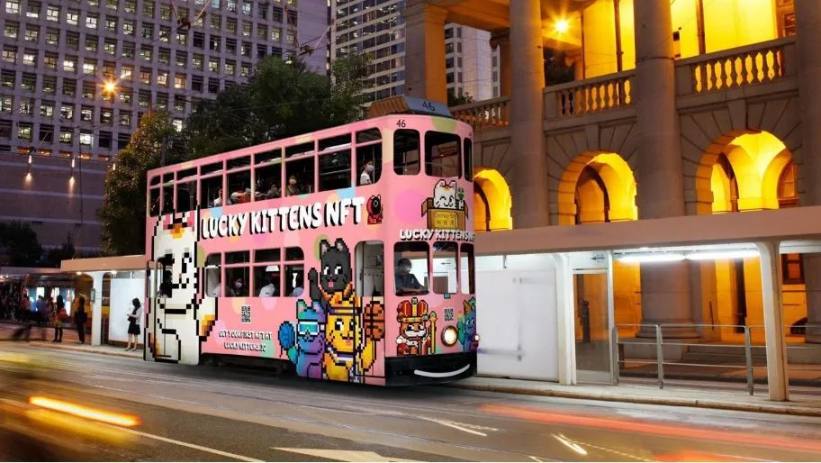

随着 Web 3.0 和元宇宙时代的到来,NFT 的重要性愈发突出。

在全球数字化转型的背景之下,通过 NFT 实现资产上链与链上确权,可能会成为很多行业实现数字经济转型的关键动力。

在全球范围内,已经有包括新加坡、伦敦、纽约、东京等多地宣布进军虚拟资产中心、加密金融中心,香港的优势何在?实际上,香港并不是一个新玩家。近年来 NFT 和元宇宙产业等快速发展,香港涌现了相当一批数字技术初创公司。香港地区在其深耕金融科技领域的同时,早已开始布局 Web3.0 和元宇宙。

因拥有低税率等特点,自 2015 年虚拟货币交易开始受到投资者注意并快速发展,香港地区一直是重要的交易中心之一。

2017 年至今,香港证监会通过咨文、通函、政策及声明等形式逐步将数字货币纳入监管范围。2018 年 11 月 1 日,香港证监会发布《有关针对虚拟资产投资组合的管理公司、基金分销商及交易平台营运者的监管框架的声明》,针对数字货币等虚拟资产投资发布了新规。

2019 年 11 月,香港证监会在对证券业进行第二轮监管指导时提出,将对推出证券型通证的数字货币交易平台与传统的证券经纪商一视同仁。虚拟资产公司必须取得相应牌照才可面向香港的机构和专业投资者提供相应服务。

图 | 香港证监会

2020 年底,一家数字资产平台获得首个数字资产牌照(提供证券交易的 1 号牌及提供自动化交易服务的 7 号牌,是在香港建立合规平台的必要条件),意味着香港地区开始建立全球首个相对规范化的虚拟资产交易市场。

今年 10 月 19 日,香港特区行政长官李家超在其上任后首份施政报告中表示,香港是国际金融中心,金融服务业亦是香港最大支柱产业,占本地生产总值超过五分之一,香港政府将会采取各类措施,全面提升香港金融服务的竞争力。

李家超透露,针对虚拟资产,香港政府已提交条例草案建议引入有关服务提供者的法定发牌制度。香港金融管理局(金管局)正研究市场对监管稳定币的意见,会确保监管制度与国际监管建议相符并适合本地情况。此外,金管局已开展「数码港元」的准备工作,并正与内地机构合作扩大在港以「数字人民币」作为跨境支付工具的测试。

值得注意的是,此次《宣言》中提到,加紧筹备虚拟资产服务提供者发牌制度,也意味着虚拟资产服务在香港地区正式受到认可并将完全纳入监管。

因此,与日本、新加坡专门设计针对虚拟资产行业的法律体系不同的是,香港选择在现有的金融服务牌照基础上,为申请虚拟资产牌照的公司颁发虚拟资产框架内的对应牌照,并指出对应的发牌制度与适用于香港证券经纪商和自动化交易平台的发牌制度并无差别。

有观点认为,在新制度下,虚拟资产交易所将与传统金融机构一样,须严格遵守打击洗钱及恐怖分子资金筹集,和保护投资者方面的规定。合规是发展的必要前提,合规持牌的监管政策可以对市场乱象进行纠偏,虚拟资产交易领域走向主流化、合规化、机构化,这是不可逆转的趋势。

争夺全球虚拟资产中心

目前在全球 257 个国家和地区中,加密资产在 130 多个国家合法,十几个国家禁止或受到严格限制。在亚洲,希望成为全球加密金融中心、虚拟资产中心的包括东京、新加坡、首尔、曼谷等。

2022 年 5 月,日本首相岸田文雄表示,整合元宇宙和 NFT 等新的数字服务将为日本带来经济增长。「随着我们进入 Web3.0 时代,我强烈认为我们必须从政治角度坚决推动。」

日本东京市议员伊藤悠公开了将东京转变为加密金融中心的计划,声称拥抱加密资产可以助力东京与伦敦和香港相提并论。

新加坡则因为在人口、面积、金融政策等方面的趋同而常被拿来与香港地区比较。9 月底,新加坡「TOKEN 2049」加密大会刚结束不久,吸引了全球 7000+ 与会者、2000+ 公司和 250+ 赞助商,开展了上百场活动。

根据数据资产交易网站 OKX,联合第三方招聘平台领英发布的《2022 全球区块链领域人才报告—Web 3.0 方向》,截至 2022 年 6 月,美国、印度、中国、英国和新加坡是全球 TOP 5 区块链人才国。其中新加坡的人才增速较高。

亚洲之外,2022 年 4 月,英国财政大臣 Rishi Sunak 在推特上表示:「我们正在努力使英国成为全球加密资产中心。」英国政府官网发表了一篇题为《政府制定计划,使英国成为全球加密资产技术中心》的文章,宣布与皇家铸币厂合作开发 NFT。

在美国,迈阿密的市长 Francis Suarez 提出要将迈阿密打造成 Web3 的新硅谷;纽约市长 Adams 则表示,纽约是世界的中心,希望其成为加密货币和其他金融的创新中心。

从差异化的角度来说,金融科技是中国香港的优势,迄今为止,香港地区已有逾 600 家金融科技公司,业务涵盖移动支付、跨境理財、虚拟资产交易等,在金融科技领域有着较厚的实力沉淀。

而在一定程度上,香港地区将「饼」做大的尝试,或许与当地金融业近来所面临的一系列发展压力有关。在此之前,除银行业等传统金融领域,香港金融市场主要以股票及相关衍生品业务为主。近年来,当地相关部门曾为推动债市发展「频频出招」,其规模增长仍有较大空间。

虚拟资产一方面因「风口属性」自带流量,另一方面,业界认为其在长远发展后有望补充乃至替代部分传统金融投资工具。

市场需求旺盛,但成为主流尚早

毕马威中国及 Aspen Digital 于 10 月发布的最新研究显示,超过 9 成家族办公室及高净值投资者对虚拟资产感兴趣。92% 受访者对虚拟资产投资感兴趣,其中 58% 已做出相关投资,34% 正计划进行相关投资。

虚拟资产的市场空间依然庞大。目前,60% 受访家族办公室和高净值人士的投资组合中只有不足 5% 属于虚拟资产,而 54% 受访者表示有意配置 5% 至 30% 于这项资产类别上。

但该研究样本是来自香港地区和新加坡 30 个家族办公室和高净值人士,即部分金字塔尖的玩家。

而对于散户投资者来说,这个新领域有着不低的进入门槛。根据 2021 年 5 月香港财库局的咨询总结,虚拟资产交易所只可向「专业投资者」提供服务。香港对专业投资者的要求为:

(1)个人投资者,包括其金融资产(现金、股票等流动性高的资产)达到 800 万港币或 100 万美元;

(2)机构投资者,达到 4000 万港币或 500 万美元。

此外,交易所需履行 KYC(一项验证用户身份的流程)义务及投资者风险测评,确保客户有足够的净资产来承担风险和交易损失。

业界认为,一开始相关项目应限制在高净值人群,这个投资者群体有一定的投资经验,能够承受较大投资风险。在充分评估了风险之后,可能会对这类项目或商品进行分级管理,只对普通投资者开放风险等级较低的项目或产品。